Introduzione – Contesto normativo e obiettivo dell’analisi

Contesto di mercato e storia di Eurovita

La normativa Solvency II ha comportato un’importante revisione del regime di solvibilità con l’obiettivo di stabilire nel contesto dell’Unione Europea un set di requisiti di capitale e di gestione del rischio che risultino coerenti con l’obiettivo di tutela del consumatore e di stabilità del sistema finanziario.

Dalla prima pubblicazione della Direttiva UE 2009/138 avvenuta nel 2009 il framework normativo è stato ampliato e dettagliato anche in seguito a quanto stava accadendo simultaneamente sui mercati finanziari (si pensi ad esempio al caso Lehman Brothers nello stesso anno e alla crisi del debito pubblico negli anni immediatamente successivi tra il 2010 e il 2013) giungendo infine in seguito alla pubblicazione del Regolamento Delegato UE 2015/35 alla versione della Normativa attualmente in vigore.

Tuttavia, dall’anno dell’entrata in vigore (1° gennaio 2016) ad oggi i mercati hanno subito oscillazioni nella struttura dei tassi privi di rischio difficilmente immaginabili a priori e queste dinamiche si sono ripercosse in modo tangibile su tutto il mercato vita in particolar modo nel 2022.

In tale contesto Eurovita S.p.A. non ha fatto eccezione e come noto ad inizio del 2023 è stata posta in liquidazione coatta amministrativa.

Ripercorriamo brevemente i passi salienti recenti della storia della Compagnia.

La Compagnia Eurovita S.p.A. (ex ERGO Previdenza S.p.A) operava nel settore vita ed era autorizzata all’offerta nei rami I III IV V e VI; nasce a seguito di una serie di operazioni straordinarie delle quali riportiamo le principali di seguito (informazioni ricavate e riassunte dagli SFCR pubblicati dalla Compagnia anni 2017-2021):

- Nel 2017 è avvenuta l’acquisizione da parte di ERGO Previdenza di Old Mutual Wealth Italy S.p.A. ed Eurovita Assicurazioni S.p.A.: successivamente tramite fusione per incorporazione è nata Eurovita S.p.A;

- Nel 2019 Eurovita S.p.A. ha acquisito il controllo di Pramerica Life S.p.A. incorporata poi nel 2021.

Negli anni successivi come anticipato in precedenza Eurovita ha sofferto particolarmente le forti oscillazioni dei mercati in particolare in seguito agli ultimi aumenti delle curve dei tassi risk free vedendo ridursi il valore del capitale a copertura dei rischi assunti. Tale circostanza ha compromesso la stabilità finanziaria della Compagnia e allertato il management e l’Autorità di Vigilanza.

Non giungendo ad una ricapitalizzazione della Compagnia a marzo 2023 Eurovita S.p.A. è stata posta dal Ministero delle Imprese e del Made in Italy in amministrazione straordinaria: con la nomina di un Commissario sotto la supervisione dell’Autorità di Vigilanza si è cercata una possibile soluzione alla crisi finanziaria della Compagnia anche mediante la ricerca di acquirenti sul mercato.

Infatti, nello scorso ottobre il Ministero dell’Impresa e del Made in Italy su proposta dell’IVASS ha disposto la messa in liquidazione coatta amministrativa della Compagnia ed il portafoglio polizze detenuto da Eurovita S.p.A. è confluito all’interno della neocostituita Cronos S.p.A. società controllata da cinque Compagnie: Generali Intesa Vita Poste Vita Unipol e Allianz.

Obbiettivo dell’analisi

Lo scopo di questa analisi è riscontrare se il regime Solvency II per quanto desumibile da fonti pubbliche sia stato in grado di evidenziare aree di vulnerabilità della Compagnia rispetto al mercato. A tal fine si procederà a confrontare la serie storica dei dati del Solvency Ratio e delle sue principali componenti di Eurovita con i valori e l’andamento medio del resto del mercato.

Analisi retrospettiva dei principali indicatori interni al framework Solvency II

Proponiamo di seguito una prima analisi riguardante i principali indicatori risultanti dall’applicazione del Framework Solvency II. I dati sottostanti le elaborazioni provengono da fonti pubbliche delle principali trenta Compagnie (Il campione di riferimento è costituito per ogni Gruppo assicurativo dalla compagnia non in LPS con la maggiore raccolta premi lordi contabilizzati al 31/12/2022) per volume di premi raccolti (totale vita e danni) operanti nel mercato italiano nel 2022: nei paragrafi successivi si confronterà il dato puntuale di Eurovita con la media (ponderata per la dimensione) dei valori delle restanti Compagnie presenti sul mercato (di seguito “Benchmark mercato”) e con la media (ponderata per la dimensione) dei valori delle Compagnie operanti solo nel comparto vita (di seguito “Benchmark mercato Vita”).

Solvency Ratio

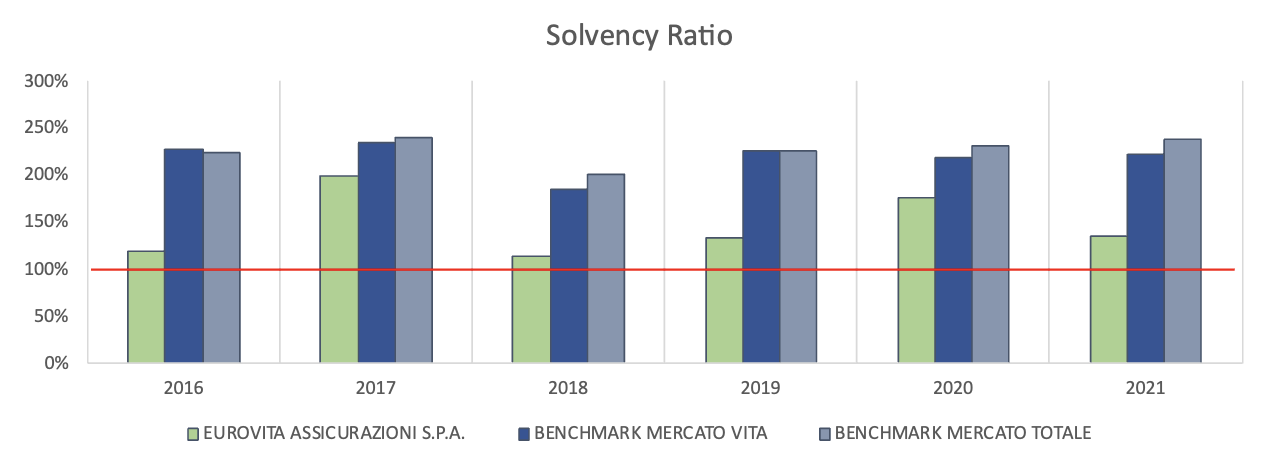

Il Solvency Ratio (dato dal rapporto tra Own Funds ed SCR (Solvency Capital Requirement)) rappresenta il dato principale all’interno del Framework Solvency II in grado di esprimere sinteticamente la solvibilità delle singole imprese rispetto al requisito di capitale minimo (100%) richiesto dalla Normativa.

Riportiamo di seguito i valori storici (Year end) osservati per Eurovita e il valore medio di mercato fino al 2021 (ultimo anno in cui esiste un dato pubblico di Eurovita):

| Solvency Ratio | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | Media | Deviazione standard | Dev std relativa | Dev std relativa su excess capital |

| Eurovita | 119% | 200% | 114% | 133% | 176% | 136% | 146% | 31% | 21% | 67% |

| Benchmark Mercato | 225% | 241% | 202% | 227% | 231% | 239% | 227% | 13% | 6% | 10% |

| Benchmark mercato vita | 228% | 235% | 186% | 226% | 219% | 223% | 219% | 16% | 7% | 13% |

| Variazione YoY Eurovita | n.a. | 81 pp | -86 pp | 19 pp | 43 pp | -40 pp | n.a. | n.a. | n.a. | n.a. |

| Variazione YoY Mercato | n.a. | 16 pp | -39pp | 25 pp | 4 pp | 8 pp | n.a. | n.a. | n.a. | n.a. |

| Variazione YoY Mercato Vita | n.a. | 7 pp | -49 pp | 40 pp | -6 pp | 3 pp | n.a. | n.a. | n.a. | n.a. |

La deviazione standard relativa è calcolata come rapporto tra deviazione standard e media dei Solvency Ratio osservati lungo il periodo considerato. La deviazione standard su excess capital è calcolata come rapporto tra deviazione standard e capitale medio in eccesso osservato durante il periodo ovvero la quota media di Solvency Ratio eccedente il 100%.

Andamento storico del Solvency Ratio per Eurovita e benchmark di mercato dal 2016 al 2021

Si nota come Eurovita abbia presentato un Solvency Ratio costantemente inferiore rispetto al benchmark di mercato (valore medio nel periodo considerato del 146% contro il 227% del mercato); inoltre lo stesso indicatore risulta più volatile nel tempo (pur al netto di effetti compensativi tra Compagnie sicuramente presenti nel “mercato”) anche in rapporto all’incidenza delle variazioni sugli own funds.

In particolare, si osserva inoltre:

- un andamento tempo per tempo coerente con l’andamento del mercato (seppure con intensità delle variazioni maggiore dei comparables);

- una forte diminuzione della solvibilità nel 2018 dovuta a fattori comuni agli altri operatori del mercato seppure con una maggiore intensità;

- una sensibile diminuzione del ratio nel 2021 in controtendenza al dato in crescita del mercato. In tal caso la variazione parrebbe ascrivibile forse anche a “model changes” (v. SFCR 2021 pag. 107).

Componenti del BSCR

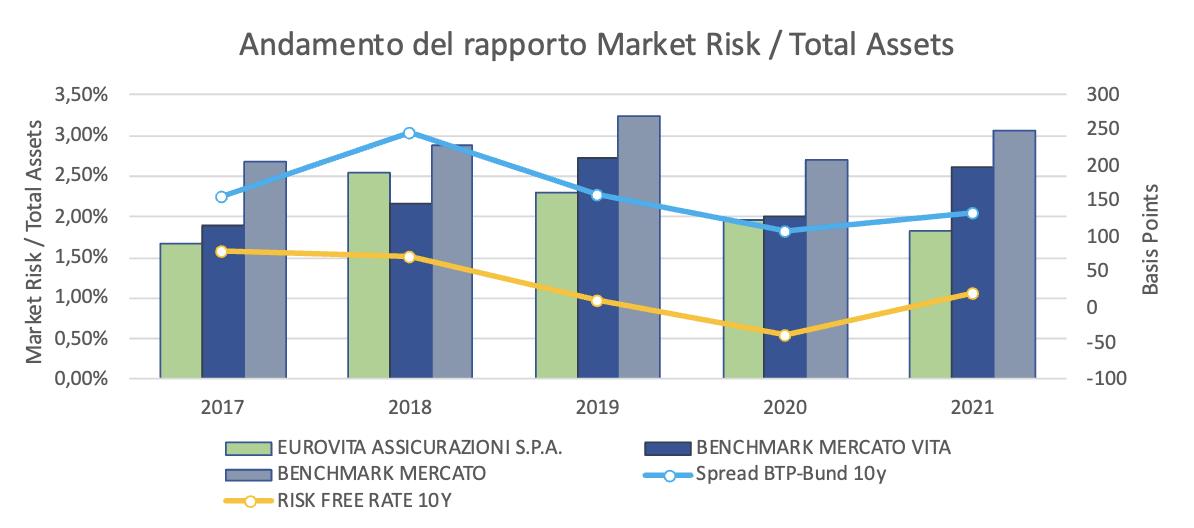

Rischio di mercato

Nel grafico seguente si osserva l’andamento del valore del modulo di rischio mercato in rapporto al valore totale degli assets detenuti dalle Compagnie (scala di sinistra) rispetto all’andamento della risk free rate e dello spread BTP-Bund entrambi a dieci anni ed espressi in punti base (scala di destra):

La chart illustra l’andamento del market risk nel periodo di osservazione e posto a raffronto con l’andamento della risk free rate a 10 anni e dello spread BTP-Bund.

Le osservazioni che si possono fare sono le seguenti:

- Eurovita si è disallineata dagli andamenti medi del mercato Vita negli anni 2019 e 2021;

- L’entità dell’SCR market rispetto al totale degli attivi per Eurovita non ha mai superato l’incidenza media del mercato;

- Il mercato Vita nel suo complesso nel periodo considerato non mostra andamenti della componente esaminata visibilmente correlata all’andamento dello spread e delle risk free rate.

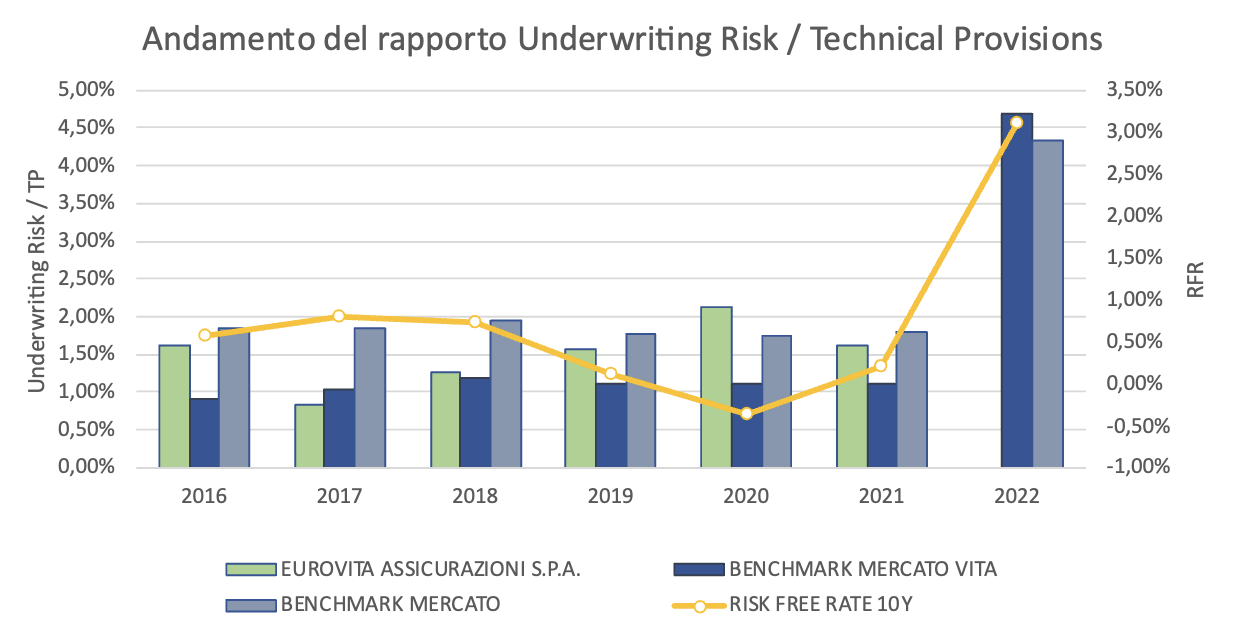

Rischio di sottoscrizione

Per quanto riguarda il rischio di sottoscrizione il grafico successivo riporta l’andamento del rischio sottoscrizione in rapporto al valore delle riserve ai fini di una maggiore comparabilità delle rilevazioni (scala di sinistra) in relazione all’andamento della curva risk free rate (scala di destra) all’interno dello stesso orizzonte temporale:

Si nota come a fronte di una certa stabilità media riscontrata sul mercato l’andamento del rischio sottoscrizione in Eurovita evidenzia una maggiore correlazione (negativa) con l’andamento dei tassi risk free.

In particolare, nel biennio 2019-20 si osservano forti riduzioni della curva risk free rate aventi come effetto diretto l’aumento del rischio lapse down (v. SFCR 2020 pag. 103).

Per il 2022 anno per il quale non è presente il dato pubblico per Eurovita si nota come l’incidenza del rischio sottoscrizione riconducibile presumibilmente alla componente mass lapse abbia subito un balzo a livello di mercato. È plausibile assumere che anche per Eurovita il rischio mass lapse possa aver assunto per quell’anno una dimensione rilevante.

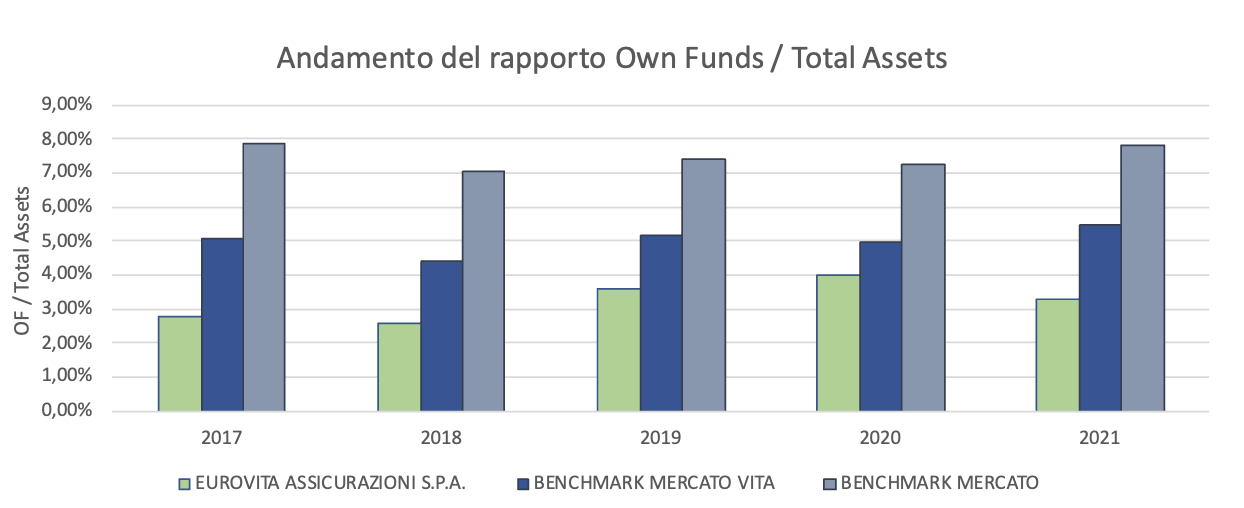

Serie storica Own Funds

Si propone infine un’analisi riguardante l’andamento del rapporto Eligible own funds / Total assets per Eurovita e il resto del mercato:

Dal grafico si nota come storicamente Eurovita presenti un rapporto tra fondi propri ammissibili e attivi costantemente inferiore alla media di mercato pur seguendone l’andamento annuo ad eccezione di quanto accaduto nel 2021 periodo in cui si registra una diminuzione del ratio di Eurovita a fronte di un lieve incremento del mercato.

Conclusioni

Il framework Solvency evidenzia una struttura del capitale di Eurovita storicamente meno robusta della media del mercato ed una conseguente difficoltà nel fronteggiare shock significativi del mercato. La risalita repentina dei tassi d’interesse accaduta nel 2022 potrebbe forse rappresentare presumibilmente l’evento inatteso che ha portato la Compagnia alla situazione di difficoltà che ha poi aperto la strada alla procedura di liquidazione coatta amministrativa.

Tuttavia, un’attenta lettura dei dati suggerisce qualche riflessione ulteriore.

In particolare, pare interessante notare che l’SCR market di Eurovita non fosse elevato anzi in rapporto agli asset è sempre stato inferiore al valore di mercato.

Allora come mai Eurovita ha sofferto più di altri lo shock avvenuto sui tassi d’interesse?

Troviamo forse una risposta nell’analisi della variazione degli own funds al 2021 (ultimi dati disponibili per la Compagnia). Infatti, in tale anno la Compagnia ha visto diminuire il proprio presidio patrimoniale con una tendenza difforme rispetto a quella fatta registrare dal mercato.

Questo suggerisce quindi di considerare un ulteriore rilevante fenomeno dagli scriventi chiamato “la pervasività del rischio tasso”.

In tal senso la sola lettura dell’SCR market ed in particolare della componente interest non pare rappresentativa dell’effettiva sensibilità dell’impresa alle variazioni della risk free rate. La dinamica del rischio tasso infatti è pervasivamente presente in numerosi moduli di calcolo delle componenti del Solvency Ratio incidendo non solo sull’SCR ma anche direttamente sugli own funds. È importante, pertanto, tenerne debitamente conto in tutte le analisi di vulnerabilità dell’impresa.

Ricordiamo che anche lo spread BTP non incide direttamente sull’SCR market e di contro impatta sensibilmente sul valore degli asset che costituiscono la componente positiva degli own funds.

Infine, un’ultima considerazione emersa nel corso delle analisi svolte nel corso del 2022: la duration dei passivi non è costante e varia al variare della curva risk free rate. Questo significa che il matching di duration che teoricamente dovrebbe minimizzare la volatilità del Solvency Ratio non costituisce una situazione statica ma un fenomeno dinamico che va monitorato costantemente ed inserito negli scenari di stress volti ad individuare le situazioni di vulnerabilità dell’impresa.

Solvency nel suo complesso pare un indicatore in grado di evidenziare se ben analizzato anche nelle sue componenti e dinamiche prospettiche lo stato di solidità di una impresa di assicurazioni.

Le modifiche attese che entreranno in vigore con l’attuazione del nuovo framework detto “Solvency 2020” parrebbero forse più idonee a misurare nel suo complesso la componente di rischio tasso sopportato dall’impresa.

Stefano Carlino, Founding Partner di Carlino, Costanzo & Associati

Alessio Buonfrate, Associato di Carlino, Costanzo & Associati

Andrea Noè, Senior Consultant di Carlino, Costanzo & Associati