Sulla Gazzetta Ufficiale serie generale n. 310 del 31.12.2021, supplemento ordinario n. 49, è stata pubblicata la Legge di Bilancio 2022 (Legge 234/2021).

La Legge in commento, con riferimento alla quale si riporta di seguito una sintesi delle principali novità in materia fiscale e previdenziale, è entrata in vigore il 1° gennaio 2022.

L’impianto del testo ufficiale della Legge 234, si compone di II sezioni di cui la prima comprende 1013 commi ripartiti:

- Parte I esamina le principali novità partendo dalle modifiche IRPEF, dall’abolizione dell’IRAP per le persone fisiche e la conferma di alcune agevolazioni fiscali;

- Parte II tratta di misure agevolative e di sostegno alle imprese così come alcune norme in materia di welfare e lavoro;

- Parte III reca disposizioni in materia di lavoro e di agevolazioni fiscali.

MODIFICHE DELLA DISCIPLINA IRPEF

La manovra 2022 prevede un nuovo sistema di tassazione IRPEF basato su quattro aliquote in luogo delle precedenti cinque. Di seguito si riportano le nuove aliquote ai sensi del nuovo art. 11, co. 1, del TUIR, le quali entrano in vigore a decorrere dal 1° gennaio 2022:

Con riferimento alle addizionali comunali e regionali, invece, si dispone che gli enti locali avranno tempo fino al 31 marzo 2022 per adeguare queste ultime al nuovo sistema a quattro aliquote.

MODIFICHE DELLA DISCIPLINA IRPEF

Vengono modificate le detrazioni d’imposta per tipologie reddituali, di cui all’art. 13 del TUIR, mantenendo tuttavia la precedente suddivisione relativa:

- ai redditi di lavoro dipendente (escluse le pensioni) e ad alcuni redditi assimilati;

- ai redditi derivanti da pensioni;

- ai redditi derivanti dagli assegni periodici percepiti dal coniuge separato o divorziato;

- agli altri redditi assimilati al lavoro dipendente, ai redditi di lavoro autonomo, ai redditi d’impresa minore e ad alcuni redditi diversi.

Anche le nuove detrazioni d’imposta sono generalmente parametrate al reddito complessivo del contribuente e non spettano in caso di reddito complessivo superiore a 50.000 euro.

Sono però previsti incrementi delle detrazioni spettanti, con l’indicata finalità di ridurre l’imposizione gravante sui contribuenti titolari delle previste categorie reddituali, con un’incidenza maggiore per i redditi medio-bassi.

IRAP

A decorrere dal periodo d’imposta in corso alla data di entrata in vigore della presente legge l’IRAP, non è dovuta dalle persone fisiche:

- esercenti attività commerciali (di cui al D.Lgs 446/1997)

- esercenti arti e professioni (di cui alle lettere b) e c) del comma 1 dell’art. 3 del D.Lgs 446/1997)

PATENT BOX

Viene riscritta la disciplina prevista dall’art. 6 del DL 146/2021 convertito in relazione alla sostituzione del Patent box con la nuova “super deduzione” dei costi di ricerca e sviluppo.

In particolare, rispetto alla versione originaria:

- viene modificata la decorrenza delle nuove disposizioni, non più riguardante le opzioni esercitate dal 22.10.2021 (data di entrata in vigore del DL 146/2021) ma le opzioni relative al periodo d’imposta in corso al 22.10.2021, vale a dire il periodo d’imposta 2021 per i soggetti “solari”; contestualmente, viene previsto che non sono più esercitabili le opzioni per il Patent box con riferimento al periodo d’imposta 2021 (soggetti “solari”) e ai successivi;

- è stato previsto un incremento della misura percentuale della maggiorazione, dal 90% al 110%;

- sono stati esclusi dai beni agevolabili marchi d’impresa e know how;

- viene introdotto un meccanismo di c.d. “recapture” in base al quale, ove le spese agevolabili siano sostenute in uno o più periodi d’imposta in vista della creazione è possibile usufruire della maggiorazione del 110% di tali spese a decorrere dal periodo di imposta in cui l’immobilizzazione immateriale ottiene un titolo di privativa industriale; la maggiorazione non può essere applicata alle spese sostenute prima di una o più immobilizzazioni immateriali agevolabili;

- è stato eliminato il divieto di cumulo con il credito ricerca e sviluppo.

SUPERBONUS

Per quanto concerne il superbonus, stante un termine finale “generale” fissato al 30.6.2022, le principali modifiche alla disciplina del superbonus 110%, di cui all’art. 119 del DL 34/2020, sono:

- la previsione della obbligatorietà del visto di conformità, di cui al co. 11 dell’art. 119, anche nel caso di fruizione del superbonus nella naturale configurazione di detrazione fiscale posta a scomputo dell’imposta lorda in dichiarazione dei redditi, salvo il caso in cui la dichiarazione venga presentata dal contribuente sulla base di quella “precompilata” dall’Agenzia delle Entrate, oppure per il tramite del sostituto di imposta che gli presta assistenza fiscale;

- l’introduzione, nel corpo del co. 13-bis dell’art. 119, di un rinvio ad apposito decreto del Ministro della Transizione ecologica, da emanarsi entro il 9.2.2022, al quale è demandato il compito di stabilire, “per talune tipologie di beni”, i valori massimi stabiliti ai fini dell’attestabilità della congruità delle spese sostenute;

- la specificazione, sempre nell’ambito del corpo del co. 13-bis dell’art. 119, che i prezzari individuati dal DM 6.8.2020 “Requisiti” (ossia i prezzari regionali e i prezzari DEI) possono essere applicati anche ai fini del rilascio dell’attestazione di congruità sulle spese sostenute per interventi di riduzione del rischio sismico (agevolate con il superbonus o il “semplice” sismabonus), nonché per quelle sostenute per interventi di rifacimento delle facciate esterne (agevolate con il bonus facciate) e per quelle sostenute per interventi di recupero del patrimonio edilizio (agevolate con la detrazione IRPEF 50%).

PROROGA DELL’OPZIONE PER LA CESSIONE DEL CREDITO E SCONTO IN FATTURA

L’art. 1 comma 29 della L. 234/2021 proroga la possibilità di optare per la cessione del credito relativo alla detrazione spettante o per il c.d. “sconto sul corrispettivo” di cui all’art. 121 del Dl 34/2020, alle spese sostenute negli anni 2022, 2023 e 2024.

In altre parole, i soggetti possono optare alternativamente:

- per il c.d. “sconto sul corrispettivo”;

- per la cessione della detrazione.

Visto di conformità e attestazione della congruità delle spese

L’obbligo di rilascio del visto di conformità e dell’attestazione di congruità delle spese sostenute si applica, in caso di opzione ex articolo 121, anche in relazione alle spese che risultano agevolate con bonus edilizi diversi dal Superbonus 110%.

Sono esclusi dall’obbligo del visto di conformità e dell’attestazione di congruità delle spese gli interventi classificati come attività di edilizia libera e gli interventi, eseguiti sulle singole unità immobiliari o sulle parti comuni, di importo complessivo non superiore a 10.000 euro, fatta eccezione per quelli che beneficiano del bonus facciate cui all’articolo 1, comma 219, della legge 27 dicembre 2019, n. 160.

Cessione del credito e sconto in fattura del bonus 50% sui box auto

Per effetto delle modifiche apportate all’articolo 121 del D.L. n. 34/2020, l’opzione per lo sconto sul corrispettivo o cessione del credito è esercitabile anche con riferimento alla detrazione Irpef del 50% spettante sulle spese sostenute per la realizzazione di autorimesse o posti auto pertinenziali anche a proprietà comune, di cui alla lettera d) dell’articolo 16-bis, comma 1, del Tuir.

Spese professionali detraibili

Le spese sostenute per le asseverazioni, le attestazioni e il visto di conformità, per gli interventi di cui al comma 2 dell’articolo 121, rientrano tra le spese detraibili in base all’aliquota prevista dalle singole detrazioni fiscali spettanti in relazione ai già menzionati interventi.

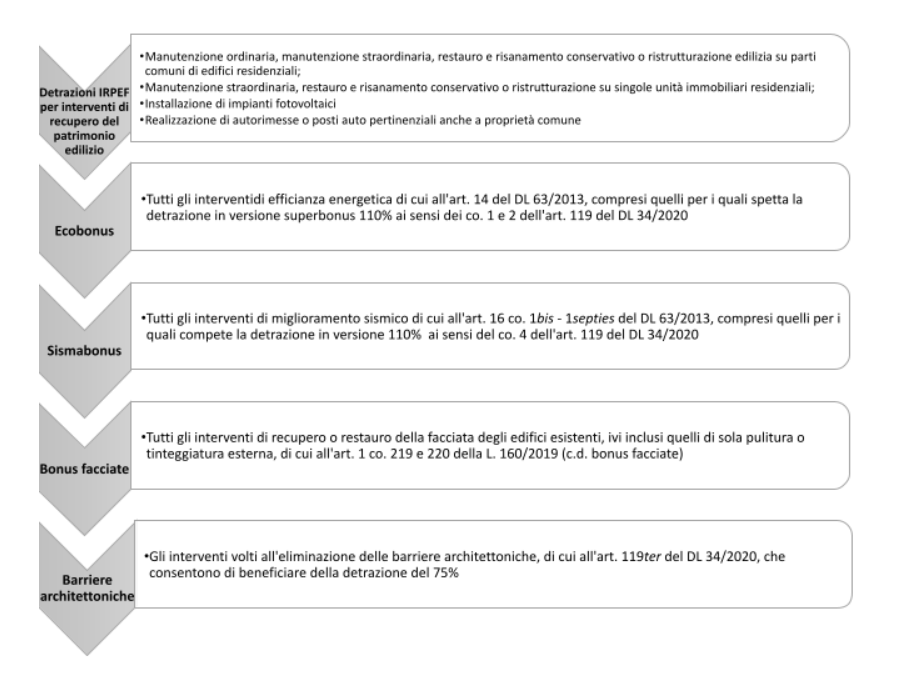

Si riepilogano le detrazioni “edilizie” per le quali risulta possibile esercitare le opzioni, di cui al co. 1 dell’art. 121 del DL 31/2020:

ECOBONUS

La Legge in commento dispone la proroga, fino al 31 dicembre 2024, delle detrazioni fiscali previste per gli interventi di efficienza energetica di cui all’articolo 14 del D.L. n. 63/2013.

La proroga si applica anche ai seguenti interventi (per i quali la detrazione spetta nella misura del

65%):

- interventi relativi a parti comuni degli edifici condominiali di cui agli articoli 1117 e 1117- bis del Codice Civile o che interessino tutte le unità immobiliari di cui si compone il singolo condominio;

- acquisto e posa in opera delle schermature solari di cui all’allegato M al D.Lgs. 29 dicembre 2006, n. 311 (fino ad un valore massimo della detrazione pari a 60.000 euro);

- acquisto e posa in opera di micro-cogeneratori in sostituzione di impianti esistenti (fino ad un valore massimo della detrazione pari a 100.000 euro).

Acquisto e posa in opera di impianti di climatizzazione invernale

Per l’acquisto e la posa in opera di impianti di climatizzazione invernale, con impianti dotati di generatori di calore alimentati da biomasse combustibili, fino al 31 dicembre 2024 la detrazione spetta nella misura del 50%, fino ad un valore massimo della detrazione di 30 mila euro.

Condomini

Sono state prorogate fino al 31 dicembre 2024 anche le detrazioni previste per gli interventi di riqualificazione energetica di parti comuni degli edifici condominiali.

PROROGHE RELATIVE AI CREDITI D’IMPOSTA

Sono prorogati fino al 2025 i seguenti crediti d’imposta:

- Tax credit beni strumentali “Transizione 4.0”;

- per investimenti in ricerca e sviluppo, in transizione ecologica, in innovazione tecnologica 4.0 e in altre attività innovative.

RIFINANZIAMENTO DELLA MISURA “NUOVA SABATINI”

Al fine di assicurare continuità alle misure di sostegno agli investimenti produttivi delle micro, piccole e medie imprese è stato disposto il rifinanziamento della “Nuova Sabatini” con ulteriori 180 milioni per ciascuno degli anni dal 2022 al 2026.

ESONERO CONTRIBUTIVO ASSUNZIONE DEI LAVORATORI NELLE IMPRESE IN CRISI

L’esonero contributivo triennale totale previsto dall’art. 1, comma 10 della Legge 178/20201 viene riconosciuto anche ai datori di lavoro privati che assumono nel corso del 2022:

- con contratto a tempo indeterminato,

- lavoratori, senza limite di età, impiegati in aziende per le quali sia aperto un tavolo presso il MISE.

Sono stanziati a questo fine complessivamente 10 milioni di euro per gli anni 2022-2025.

OBBLIGO CONTRIBUTIVO AI FINI DEL DURC

Dal 01.01.2022, la regolarità del versamento della contribuzione ai fondi di solidarietà sopracitati è una condizione per il rilascio del documento unico di regolarità contributiva DURC.

SOSPENSIONE AMMORTAMENTI PER I BENI MATERIALI E IMMATERIALI

Ai sensi dell’articolo 60, commi 7-bis 7-quinquies, del decreto “Agosto” (D.L. 14 agosto 2020, n. 104, convertito con modifiche dalla Legge 13 ottobre 2020, n. 126), per il periodo d’imposta in corso alla data del 15 agosto 2020, è possibile, per i soggetti non IAS adopter, sospendere fino al 100% dell’ammortamento annuo del costo delle immobilizzazioni materiali ed immateriali, mantenendo il loro valore di iscrizione, risultante dall’ultimo bilancio di esercizio approvato.

La legge in commento prevede che tale misura sia estesa all’esercizio successivo per i soli soggetti che nell’esercizio in corso alla data del 15 agosto 2020 “non hanno effettuato il 100% dell’ammortamento annuo del costo delle immobilizzazioni materiali ed immateriali”.

Resta fermo che:

- i soggetti che si avvalgono della norma derogatoria destinano a una riserva indisponibile un importo di utili corrispondenti alla quota di ammortamento non effettuata (art. 60 co. 7-ter del DL 104/2020 convertito);

- sono previsti specifici obblighi di informativa in Nota integrativa (art. 60 co. 7-quater del DL 104/2020 convertito);

- per i soggetti che si avvalgono della deroga, la deduzione della quota di ammortamento non effettuata è ammessa alle stesse condizioni e con gli stessi limiti previsti dagli artt. 102, 102-bis e 103 del TUIR, a prescindere dall’imputazione a Conto economico. Analoga previsione opera ai fini IRAP (art. 60 co. 7-quinquies del DL 104/2020 convertito).

RIVALUTAZIONE DEI BENI D’IMPRESA

Con riferimento alla rivalutazione disposta dall’articolo 110 del decreto “Agosto” (D.L. 14 agosto 2020, n. 104, convertito con modifiche dalla Legge 13 ottobre 2020, n. 126), si dispone che, fatte salve le deroghe previste dalla norma, la deduzione ai fini delle imposte sui redditi e dell’Irap del maggior valore imputato alle attività immateriali le cui quote di ammortamento sono deducibili in misura non superiore a 1/18 del costo o del valore, dev’essere effettuata in misura non superiore, per ciascun periodo d’imposta, a 1/50 di tale importo.

In caso di cessione a titolo oneroso, di assegnazione ai soci o di destinazione a finalità estranee all’esercizio dell’impresa o al consumo personale o familiare dell’imprenditore o in caso di eliminazione dal complesso produttivo, l’eventuale minusvalenza è deducibile, fino a concorrenza del valore residuo del maggior valore di cui sopra, in quote costanti per il residuo periodo di ammortamento.

Per l’avente causa la quota di costo riferibile al residuo valore ammortizzabile del maggior valore, al netto dell’eventuale minusvalenza dedotta dal dante causa, è deducibile in quote costanti per il residuo periodo di ammortamento.

CARTELLE DI PAGAMENTO

Con riferimento alle cartelle di pagamento notificate dal 1° gennaio al 31 marzo 2022, il termine di pagamento viene fissato in 180 giorni.

Gessica Rizzo (Senior Consultant di CA Consulting)