La pandemia Covid-19 rappresenta uno shock economico senza precedenti, con potenziali impatti molto rilevanti sull’occupazione delle imprese e sulla loro dotazione di capitale.

CERVED ha pubblicato un “Rapporto Cerved PMI 2020” che analizza gli impatti di questa crisi, diversa dalle altre per natura e intensità, su un sistema che cresceva poco, ma solido. Le analisi indicano effetti molto diversificati e conseguenze potenziali rilevanti su occupazione e investimenti.

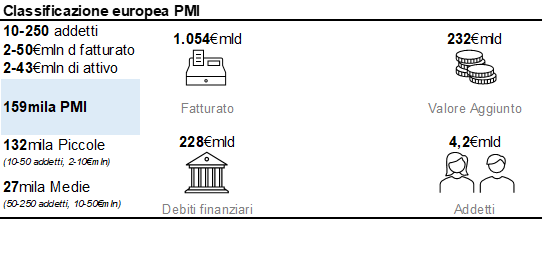

L’analisi è stata condotta su e piccole e medie imprese italiane (PMI), individuate in base alla seguente classificazione della Commissione Europea:

| Categoria | Dipendenti | Fatturato | Attivo | ||

| Grande impresa | ≥ 250 | oppure | > € 50 mln | e | > € 43 mln |

| Media impresa | < 250 | e | ≤ € 50 mln | oppure | ≤ € 43 mln |

| Piccola impresa | < 50 | e | ≤ € 10 mln | oppure | ≤ € 10 mln |

| Microimpresa | < 10 | e | ≤ € 2 mln | oppure | ≤ € 2 mln |

Pertanto, l’analisi ha riguardato 158.688 società PMI. Di queste, 131.758 sono piccole imprese e 26.810 sono medie aziende. Le PMI rappresentano il 19,6% delle imprese che hanno depositato un bilancio valido e occupano 4,2 milioni di addetti. Di questi, 2,2 milioni lavorano in aziende piccole e i restanti 2 milioni in aziende di medie dimensioni.

Sintesi dei principali risultati del rapporto Cerved PMI 2020

Le principali argomentazioni trattate nel rapporto Cerved PMI 2020 sono:

- Andamento dei ricavi e della redditività fino alla pandemia

- Emergenza sanitaria e impatti asimmetrici sulle PMI

- Previsione dei fatturati e della redditività lorda per il 2020

- Andamento demografico delle PMI

- Supporto Statale alle PMI

- PMI a rischio default

- Impatto sull’occupazione

- Livello degli investimenti

- Next Generation EU e new normal

- L’obbligo per le PMI di una transizione verso un sistema più sostenibile

1. Andamento dei ricavi e della redditività fino alla pandemia

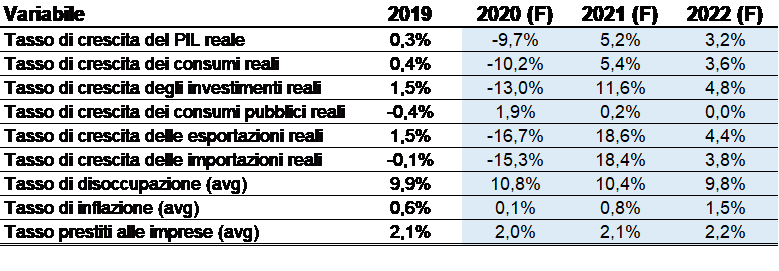

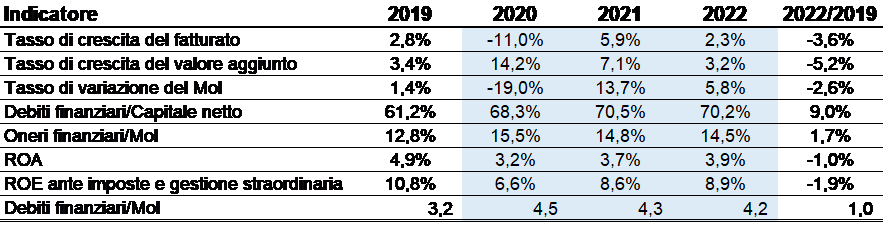

La ripresa dei livelli di attività delle PMI italiane è proseguita nel 2019: il fatturato è cresciuto in termini reali del 2,8% e il valore aggiunto del 3,4% rispetto all’anno precedente. È una dinamica tuttavia più lenta rispetto a quella del costo del lavoro, con impatti negativi sulla competitività, sulla redditività lorda (rimasta su livelli non distanti da quelli del 2018) e sugli indici di profittabilità delle PMI, di nuovo in calo.

Questi dati, insieme a quelli dei bilanci precedenti, indicano che il sistema di PMI italiane arriva di fronte all’emergenza Covid dopo un decennio caratterizzato da una ripresa lenta e incompiuta, che ha consentito di recuperare solo parzialmente i livelli dei conti economici precrisi finanziaria. In termini reali, i ricavi sono tornati oltre i livelli del 2007 (+2%), ma la redditività rimane ampiamente al di sotto: le PMI hanno perso il 19,4% del MOL e il ROE si è ridotto dal 13,9% del 2007 al 10,8% del 2019. L’onda lunga della crisi finanziaria è stata particolarmente intensa per il settore delle costruzioni, ma gli impatti sono stati significativi anche nell’industria e nei servizi.

Nonostante le difficoltà sui conti economici, la doppia recessione che ha colpito l’economia italiana nel 2008-09 e nel 2011-12 ha innescato un processo di selezione e ristrutturazione, già documentato nelle scorse edizioni del Rapporto, che ha reso le PMI decisamente più solide dal punto di vista patrimoniale e finanziario, con un processo che è proseguito anche nel corso del 2019.

Inizialmente per effetto del credit crunch, e anche grazie a una serie di misure di incentivo fiscale, gli imprenditori hanno rafforzato la capitalizzazione delle PMI, che è cresciuta tra 2007 e 2019 del 72%, in modo ben più marcato rispetto ai debiti finanziari. Questo ha fatto quasi dimezzare il leverage delle PMI, passato dal 115% al 61%. Le imprese hanno anche beneficiato della politica monetaria fortemente espansiva della Banca Centrale Europea e dei bassi tassi di interesse, con una riduzione di dieci punti percentuali dell’incidenza degli oneri finanziari sul Mol, passata dal 23% al 13%. Grazie a un maggiore livello di solidità, le PMI italiane sono diventate anche più disciplinate nei pagamenti con i fornitori, con i ritardi medi delle fatture scesi, secondo le rilevazioni di Cerved, da 14,7 giorni del 2014 a 9 giorni di marzo 2020.

2. Emergenza sanitaria e impatti asimmetrici sulle PMI

L’emergenza sanitaria in cui è piombato il pianeta nel 2020 per effetto della diffusione del Covid ha implicazioni economiche senza precedenti, sia in termini di natura che di intensità.

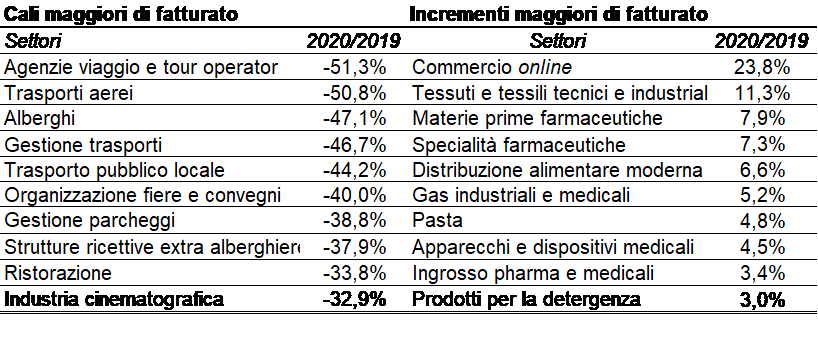

Le conseguenze che interessano le PMI italiane sono molteplici, peculiari alla pandemia e diverse dalle crisi precedenti: il lockdown, con la chiusura forzata di molte attività, la ridotta mobilità delle persone, le norme di distanziamento sociale, i massicci interventi pubblici in ambito monetario e fiscale, i cambiamenti indotti nei comportamenti di persone e imprese per effetto del nuovo contesto (maggiore utilizzo di servizi digitali, smartworking, ecc.). Per tenere in dovuta considerazione tutti questi fattori, Cerved ha lanciato una serie di servizi di Covid-assessment che consentono di stimare gli impatti della pandemia sui bilanci e sul rischio delle imprese italiane. Queste elaborazioni indicano che la pandemia avrà effetti fortemente asimmetrici: per alcuni settori, le conseguenze saranno devastanti, mentre altri (pochi) comparti potrebbero addirittura beneficiare di questa fase.

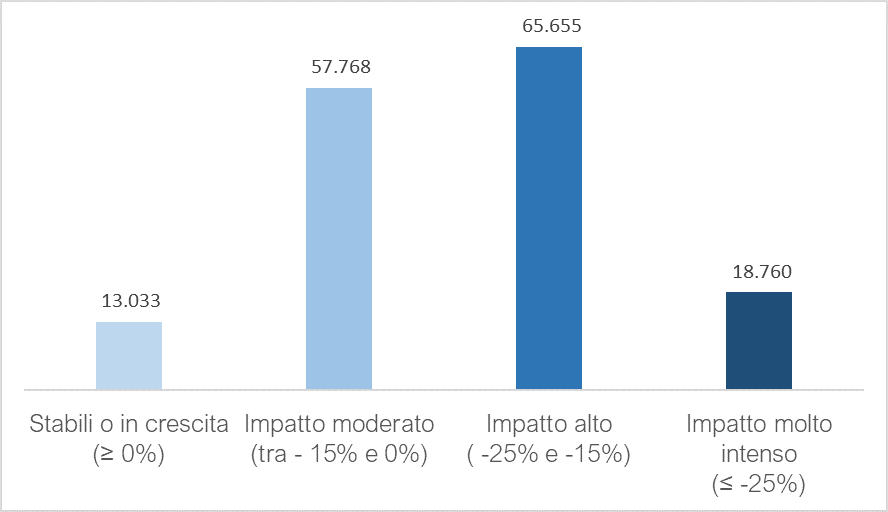

La crisi ha una natura fortemente asimmetrica, concentrando gli impatti sui settori maggiormente colpiti dall’emergenza sanitaria, come la filiera turistica, la ristorazione, la logistica e i trasporti, alcuni settori industriali come il sistema moda. In base al Covid-assessment, si stima che circa 20 mila PMI (il 12% del totale) subiranno una perdita dei ricavi tra 2020 e 2019 molto intensa, superiore al 25%. I dati di Payline confermano le forti difficoltà di questo gruppo di PMI, per cui la quota di fatture inevase ha toccato un picco di più del 70% a maggio, rimanendo oltre il 50% anche dopo la fine del lockdown.

L’analisi dei cinque settori con le maggiori perdite attese dei ricavi indicano situazioni difficilmente sostenibili per le PMI che operano nella ricezione turistica, come agenzie di viaggio, nell’organizzazione di fiere e convegni.

3. Previsione dei fatturati e della redditività lorda per il 2020

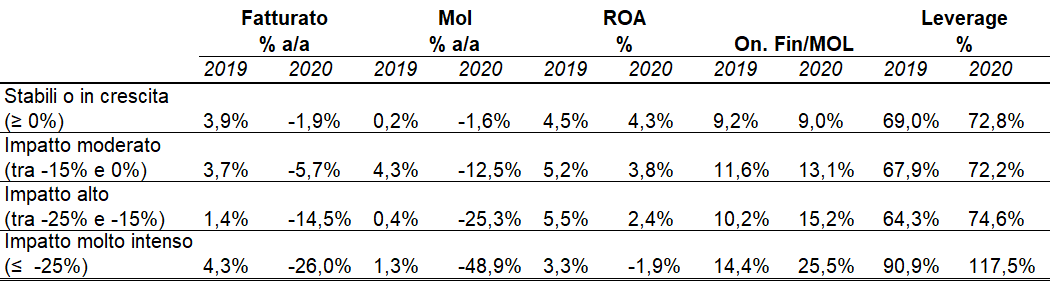

Nel complesso, i fatturati delle PMI sono attesi nel 2020 in calo di 11 punti percentuali. Di fronte all’emergenza e ai mancati ricavi, le attese sono di una decisa riduzione dei costi da parte delle PMI. Come già successo nel 2009, le PMI taglieranno i costi operativi, soprattutto acquisti di materie prime e semilavorati, riducendo in maniera significativa anche i costi per servizi. Nonostante il blocco dei licenziamenti, le PMI ridurranno anche i costi del lavoro (-12%), sfruttando l’estensione della Cassa Integrazione, misura a cui hanno fatto ricorso moltissime aziende. La decisa riduzione dei costi operata dalle PMI sarà tuttavia insufficiente per evitare una nuova e brusca caduta della redditività lorda, che è attesa in contrazione del 19% tra 2020 e 2019.

I dati relativi a Payline, il database che raccoglie informazioni sulle abitudini di pagamento di oltre 3 milioni di imprese italiane, offrono un termometro in tempo reale dello stato di salute economico-finanziaria e indicano che le difficoltà delle PMI si sono fortemente concentrate durante la fase del lockdown.

La quota di fatture inevase è progressivamente cresciuta dal 29% di gennaio 2020 a un massimo del 45% a maggio, per poi scendere a giugno e luglio (37%), rimanendo tuttavia a livelli ben superiori rispetto a quelli pre-Covid.

4. Andamento demografico delle PMI

Il Covid ha avuto conseguenze fortemente negative anche sulla natalità, con un impatto che ha quasi azzerato la nascita di nuove imprese ad aprile. La natalità è diminuita soprattutto nei settori maggiormente colpiti dalla crisi, mentre è cresciuta in alcune delle filiere che servono la sanità. Dopo la fine del lockdown, il numero di nuove imprese è tornato a crescere su base annua, ma questo non ha consentito di recuperare le perdite dei mesi precedenti: complessivamente, nei primi otto mesi del 2020 sono state perse un quinto delle nuove nate rispetto allo stesso periodo del 2019. Tenendo conto che nel corso dell’ultimo decennio le nuove società con meno di cinque anni di età hanno contribuito per più della metà del- la nuova occupazione, la mancanza di queste nuove imprese potrebbe avere impatti nei prossimi anni, in termini di mancata crescita e mancati nuovi posti di lavoro.

Gli effetti della pandemia non si sono invece ancora manifestati sul numero di fallimenti e di liquidazioni volontarie aperti dalle PMI, soprattutto a causa degli interventi legislativi per preservare la base produttiva (es. improcedibilità dei fallimenti) e della temporanea sospensione dell’operatività dei tribunali. Le proiezioni sui tassi di deterioramento delle imprese indicano tuttavia effetti consistenti anche sulle uscite del mercato, che dovrebbero manifestarsi già negli ultimi mesi del 2020.

5. Supporto Statale alle PMI

Nonostante impatti così consistenti, la maggior parte delle PMI italiane chiuderà il 2020 in pareggio o con un utile d’esercizio e gli indici di redditività, pur crollando rispetto al 2019, risulteranno in media ancora positivi. L’estensione della Cassa Integrazione e gli interventi sulle garanzie pubbliche per iniettare liquidità hanno supportato il sistema di PMI, che dopo il lockdown ha evidenziato un graduale miglioramento dei tempi di pagamento.

Il livello di resilienza acquisito dalle PMI fino al 2019 renderà mediamente sostenibili gli indici di solidità finanziaria e patrimoniale, attesi comunque in deterioramento. Il leverage crescerà dal 61% al 68%, mentre il rapporto tra oneri finanziari e Mol crescerà dal 12,8% al 15,5%. Nonostante questo balzo, entrambi gli indici rimangono ben al di sotto dei livelli del 2007. Solo il rapporto tra debiti finanziari e Mol, che crescerà da un multiplo di 3,2 a uno di 4,5, sarà oltre la soglia del 2007, a causa del crollo della redditività lorda e del maggiore ricorso delle PMI ai debiti.

I governi nazionali e le autorità monetarie hanno reagito al Covid mettendo in campo interventi senza precedenti, che mirano a sostenere famiglie e imprese durante la pandemia, per poi rilanciare l’economia quando sarà finita l’emergenza sanitaria. In Italia, gli interventi principali a favore delle imprese sono consistiti in un’ampia estensione della Cassa Integrazione e in un forte sostegno alla liquidità, attraverso una moratoria sui debiti e un massiccio piano di garanzie pubbliche.

Oltre a un diffuso utilizzo della Cassa Integrazione, le PMI hanno fatto ampio ricorso alle garanzie: secondo un’analisi sui dati del Fondo Centrale di Garanzia, tra marzo e settembre hanno utilizzato questo strumento circa 58 mila PMI, finanziandosi per 32,5 miliardi. Le piccole società che hanno fatto ricorso al Fondo risultano mediamente più rischiose delle altre e han- no aumentato più rapidamente i mancati pagamenti ai fornitori durante il lockdown. A partire da giugno, grazie alla ripresa delle attività e in seguito al forte incremento dei finanziamenti ricevuti, il divario tra i beneficiari del Fondo e le altre imprese si è rapidamente ridotto.

6. PMI a rischio default

Il Cerved Group Score Impact, che stima l’impatto del Covid sulla probabilità di default delle imprese italiane, indica che la lunga fase di rafforzamento delle PMI si interromperà a causa della pandemia e che il numero di PMI “a rischio” potrebbe quasi raddoppiare, passando dall’8,4% al 16,3% delle società e superando il precedente massimo del 2014. L’intera distribuzione si sposterà verso le classi più rischiose, con il numero di PMI “sicure” che potrebbe dimezzarsi nel giro di un anno. L’aumento del rischio sarà asimmetrico, concentrandosi sui settori dell’industria, dei servizi e sulle costruzioni, mentre aumenterà in modo solo marginale nell’energia e nelle utility e tra le aziende agricole.

Cerved ha simulato gli impatti di un secondo lockdown, che avrebbe naturalmente riflessi molto negativi sul sistema delle PMI italiane. Secondo le simulazioni sui bilanci, in questo scenario più severo i ricavi delle PMI potrebbero contrarsi in termini reali di 16,3 punti percentuali (contro gli 11 dello scenario di riferimento), il valore aggiunto di 26,7 punti (-14,2%) e il rapporto tra oneri finanziari e Mol potrebbe salire al 16,9% (15,5%).

In base al CGS impact, la quota di PMI a rischio di insolvenza crescerà di altri 5 punti, arrivando al 21,4%, con un ulteriore spostamento dell’intera distribuzione verso le classi con la maggiore probabilità di default. Il peggioramento non avrà effetti uniformi, ma graverà soprattutto sulle PMI e sui settori con gli impatti più intensi già nello scenario base. Nei settori più colpiti dal Covid, la presenza di imprese ad alta probabilità di default potrebbe superare il 50%.

7. Impatto sull’occupazione

Gli interventi messi in campo dal Governo nella fase acuta della crisi hanno mitigato gli effetti sui lavoratori e sulle imprese. Un tema di grande rilevanza per gestire la ripresa è valutare i potenziali impatti del Covid sui posti di lavoro e sulla capacità produttiva nei prossimi mesi, quando cesseranno alcuni degli interventi messi in campo per far fronte all’emergenza.

Una simulazione condotta su tutte le società di capitale (730 mila, con una base di 10,2 milioni di occupati, pari al 42% di quelli italiani) e basata sull’impianto del Covid-assessment, indica che, senza le prospettive di un rapido ritorno alla crescita, le conseguenze su occupazione e investimenti potrebbero essere rilevanti. A regime, le imprese analizzate potrebbero ridurre il numero di lavoratori di 769 mila unità (circa il 7,5% della base di occupati impiegata da queste imprese a fine 2019), a causa sia dell’uscita dal mercato delle società più fragili (135 mila lavoratori coinvolti), sia dell’adeguamento della forza lavoro al ridotto giro d’affari (633 mila addetti). Se si proietta questa stima al totale delle imprese private – comprendendo quindi anche società di persone e imprese individuali – la perdita potrebbe arrivare a 1,4 milioni di lavoratori (l’8,3% del totale). Nello scenario più severo, di nuovi lockdown generalizzati, si perderebbero 1,1 milioni di posti di lavoro nelle società di capitale (-10,5%); nel complesso delle società private questo numero arriverebbe a 1,9 milioni (-11,7%). In conseguenza di questi cali, il tasso di occupazione si ridurrebbe dal 44,9% al 42,5% nello scenario base, scendendo fino 41,4% in caso di nuovi lockdown.

Gli effetti sarebbero particolarmente consistenti per le piccole imprese e per quelle che operano nelle costruzioni, nell’industria e in alcuni comparti dei servizi. Nei settori più colpiti (come agenzie di viaggio, strutture ricettive, ristoranti, che potrebbero arrivare a perdere un terzo o più del loro personale) si concentrerebbe circa la metà della perdita occupazionale.

Anche dal punto di vista territoriale, gli impatti sarebbero differenziati, con effetti maggiori nel Mezzogiorno: il numero di lavoratori nel settore privato si contrarrebbe del 9,4% nelle regioni del Sud nello scenario base, del 13% in quello più severo. Le imprese del Sud soffrono di più sia perché maggiormente specializzate nelle attività più colpite dalla pandemia sia perché più fragili finanziariamente. In termini di tassi di occupazione, il divario Nord-Sud non si allargherebbe ulteriormente solo grazie al maggior peso della Pubblica Amministrazione tra gli occupati del Mezzogiorno.

8. Livello degli investimenti

La probabile uscita dal mercato di un numero rilevante di imprese e il ridimensionamento del giro d’affari di molte altre avrà inevitabili ripercussioni anche sul livello di investimenti, a meno che non ci siano attese di un rapido ritorno alla crescita. Secondo le nostre stime, le imprese analizzate potrebbero “distruggere” 47 miliardi di euro di capitale, il 5,3% rispetto al valore delle immobilizzazioni delle società analizzate; in uno scenario severo, la contrazione potrebbe arrivare a 68 miliardi di euro (-7,7%).

Una domanda particolarmente rilevante riguarda come fornire finanza alle imprese per far ripartire gli investimenti. Nella fase acuta della crisi lo strumento principale è stato il credito garantito. La gran parte della riduzione di capitale (37 su 47 miliardi) sarà concentrata in imprese colpite duramente dal Covid, che, oltre a ridurre il proprio volume di investimenti, subiscono un maggiore deterioramento degli indici di sostenibilità finanziaria. Per queste imprese risulterà difficoltoso finanziare gli investimenti con debito, perché, anche in presenza di garanzie pubbliche, ne risulterebbe una struttura finanziaria insostenibile. L’iniezione di risorse nel sistema delle PMI dovrà quindi necessariamente prevedere sia finanziamenti a debito sia apporti di capitale di rischio. Un ruolo importante, quindi, sarà giocato da operatori finanziari non bancari, nei quali il nostro paese mostra ancora un ritardo di sviluppo rispetto agli altri paesi avanzati.

9. Next Generation EU e new normal

La stima di una perdita di lavoratori compresa tra 1,4 e 1,9 milioni e quella di una riduzione del capitale tra 47 e 68 miliardi di euro si basa sull’ipotesi che, una volta cessate le misure di sostegno per far fronte all’emergenza sanita- ria, non ci siano prospettive di rilancio per l’economia. Sarà quindi decisivo il Next Generation EU, il piano di finanziamenti per la ripresa dell’Europa con una dotazione di 750 miliardi, che ha messo al centro la sostenibilità e la digitalizzazione.

Secondo gli accordi raggiunti a luglio, all’Italia dovrebbe spettare una “fetta” importante di questa dotazione, 209 miliardi di euro. Le risultanze effettive sull’occupazione e sulle imprese dipenderanno da come l’Italia deciderà di impiegare queste risorse e dalle specifiche misure che verranno messe in atto, che dovranno tenere conto delle tendenze emergenti. Il Covid-19 rappresenta infatti un evento epocale, che cambierà molti paradigmi economici, accelerando alcuni processi già in atto e modificando i comportamenti di famiglie e imprese. Trasformazione digitale, distruzione e ricostituzione delle catene globali del valore, smartworking potrebbero indurre un rapido cambiamento della struttura produttiva, con alcuni settori emergenti in espansione e altri che invece sono destinati a un inevitabile ridimensionamento.

Paradossalmente, il compito della policy nel gestire la ripresa sarà più difficile di quanto non fosse durante il lockdown. In quella fase, provvedimenti generalizzati, quali la Cassa integrazione e le garanzie sui prestiti, sono stati fonda- mentali per evitare che crisi di liquidità si trasformassero in fallimenti diffusi. Politiche di questo tipo non sono però sostenibili indefinitamente. Ci aspetta un periodo di intensa riallocazione delle risorse da attività in declino verso altre in espansione. Sarà necessario fare delle scelte su dove indirizzare le risorse.

Gli incentivi non potranno prescindere dalle due direttrici previste dal Next Generation EU, digitalizzazione delle imprese e transizione verso un sistema più sostenibile. Un’analisi basata sul Cerved Growth Index (un indice che sintetizza le potenzialità di crescita delle imprese italiane, tenendo conto anche del loro grado di innovazione digitale) indica che sono solo 14 mila (il 9%) le PMI con digital capabilities elevate. Per promuovere la digitalizzazione, è necessario da un lato intervenire sugli ostacoli che anche in passato hanno frenato l’adozione delle tecnologie da parte delle imprese italiane: pratiche manageriali inadeguate, alta presenza di imprese piccole e familiari, scarso peso degli investitori istituzionali. Dall’altro si potrebbe rafforzare il piano di Industria 4.0, che ha negli scorsi anni ha fortemente incentivato gli investimenti in innovazione delle imprese.

10. L’obbligo per le PMI di una transizione verso un sistema più sostenibile

La transizione verso un sistema più sostenibile richiederà nei prossimi anni forti investimenti da parte del nostro sistema industriale. La regolamentazione finanziaria cambierà e in molti settori le aziende si troveranno di fronte a un bivio: ristrutturarsi verso sistemi più sostenibili o non riuscire a finanziarsi sul mercato. Questi settori si caratterizzano per una presenza molto elevata di imprese piccole, un aggregato più rischioso del resto dell’economia, che ne limita le potenzialità di investimento. La transizione ambientale richiederà capitali e sarà necessario selezionare gli interventi, per favorire la ristrutturazione delle imprese in grado di creare valore nei prossimi anni.

La politica economica deve guardare a queste direttrici, indirizzando le risorse verso impieghi che accrescano la produttività del sistema-Italia piuttosto che verso forme improduttive che, una volta esaurito il loro impatto diretto, lascino il paese con tutti i nodi irrisolti da sciogliere. Solo intraprendendo un percorso di crescita di lungo periodo si può mitigare gli effetti a breve della pandemia e garantire la sostenibilità del debito pubblico nel lungo periodo.