In data 29 maggio 2020, l’European Banking Authority (“EBA”) ha pubblicato le Linee guida sulla concessione e sul monitoraggio del credito (“Guidelines on loan origination and monitoring”) ad esito di una consultazione pubblica aperta il 19 giugno 2019 e chiusa il 30 settembre 2019.

L’EBA ha sviluppato tali orientamenti sull’origine e il monitoraggio dei prestiti in conformità dell’articolo 16 del regolamento (UE) n. 1093/2010 in risposta al piano d’azione del Consiglio europeo sulla lotta all’alto livello dei crediti deteriorati. Il Consiglio europeo, nel suo piano d’azione del luglio 2017, ha invitato l’EBA a “pubblicare linee guida dettagliate sull’origine, il monitoraggio e la governance interna dei prestiti bancari che potrebbero in particolare affrontare questioni quali la trasparenza e la valutazione dell’accessibilità economica dei mutuatari”.

Le presenti linee guida specificano così le disposizioni, i processi e i meccanismi di governance interna di cui all’articolo 74, paragrafo 1, della direttiva 2013/36/UE, i requisiti in materia di rischio di credito e di controparte, come previsto all’articolo 79 di tale direttiva e i requisiti in relazione alla valutazione del merito creditizio del consumatore, conformemente al capitolo 6 della direttiva 2014/17/UE e all’articolo 8 della direttiva 2008/48/CE.

Tali linee guida sostituiranno gli orientamenti dell’EBA esistenti in materia di valutazione del merito di credito ai sensi dell’MCD ( EBA / GL / 2015/11 ), che l’EBA ha pubblicato nel giugno 2015 e che saranno abrogati con effetto dalla data di applicazione degli orientamenti sul prestito origine e monitoraggio.

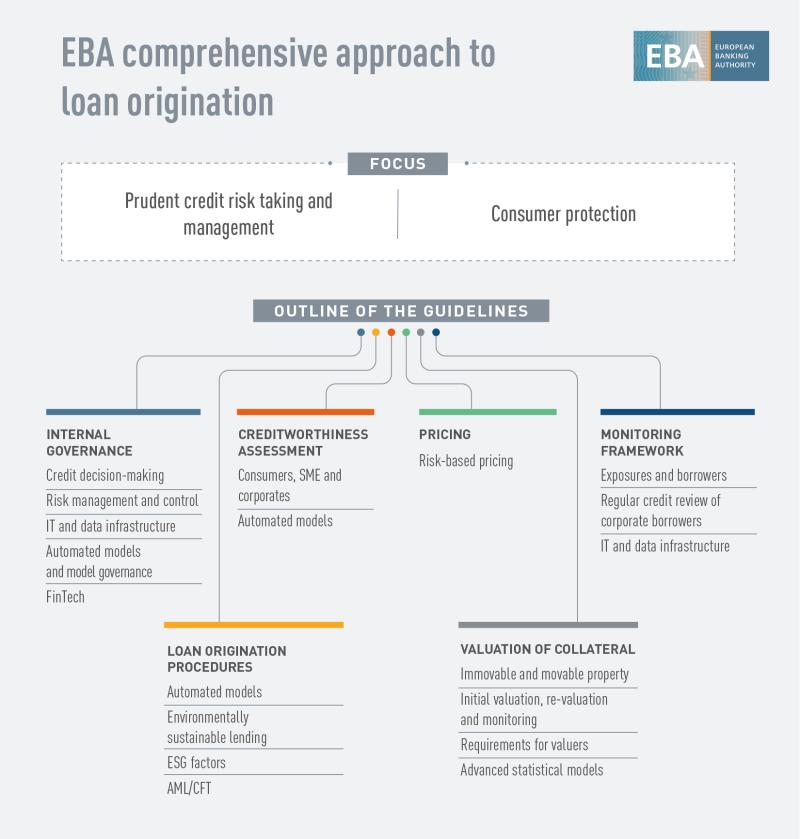

In particolare, obiettivo delle Linee guida è quello di migliorare le prassi, la governance e i processi adottati dalle istituzioni finanziare, al fine di garantire standard rigorosi e prudenti per l’assunzione, la gestione e il monitoraggio del rischio di credito e, conseguentemente, di perseguire la stabilità finanziaria e la resilienza del sistema bancario dell’Unione Europea.

Le linee guida, inoltre, mirano a garantire il rispetto da parte delle istituzioni finanziari delle norme poste a tutela dei consumatori.

Nel rispetto di tali obiettivi, le Linee guida dell’EBA:

- chiariscono il ruolo della governance interna e del sistema di controlli nei processi di concessione e monitoraggio del credito erogato, basandosi sui requisiti delle linee guida dell’EBA medesima sulla governance interna;

- specificano i requisiti per la valutazione del merito creditizio, distinguendo tra prestiti a

- consumatori,

- micro e piccole imprese e

- medie e grandi imprese,

e stabiliscono i requisiti per il trattamento delle informazioni e dei dati raccolti per tali valutazioni;

- fissano le aspettative delle autorità di vigilanza in merito alle modalità di determinazione del prezzo del credito;

- forniscono orientamenti sui metodi di valutazione delle garanzie reali immobiliari e mobiliari al momento della concessione del credito, nonché sul monitoraggio e sulla revisione del valore di tali garanzie, alla luce dei risultati del monitoraggio;

- dettagliano il monitoraggio continuo del rischio di credito e delle esposizioni creditizie.

L’EBA focalizza, altresì, l’attenzione sui fattori ambientali, sociali e di governance, sul credito sostenibile e sulla lotta al riciclaggio di denaro e al finanziamento del terrorismo.

Come affermato dal presidente EBA Jose Manuel Campa:

“Per la prima volta nella pratica normativa dell’EBA, queste Linee guida riuniscono le prospettive prudenziali e di protezione dei consumatori, che sono al centro di prestiti solidi e sostenibili a consumatori, PMI e imprese. Nel contesto della COVID-19, le istituzioni pandemiche devono mantenere una buona gestione del rischio di credito e standard di monitoraggio essenziali per sostenere i prestiti all’economia. Per far fronte alle circostanze attuali, i nuovi orientamenti contengono ulteriori periodi di transizione per prestiti recentemente rinegoziati per aiutare le istituzioni a concentrarsi meglio sulle loro priorità operative immediate “.

Le linee guida specificano le disposizioni di governance interna per la concessione e il monitoraggio delle linee di credito durante il loro ciclo di vita.

In particolare, gli orientamenti chiariscono il processo decisionale relativo al credito, incluso l’uso di modelli automatizzati, basandosi sui requisiti degli orientamenti dell’EBA in materia di governance interna.

Le Linee guida stabiliscono i requisiti per la valutazione del merito creditizio dei mutuatari e la gestione di informazioni e dati ai fini di tali valutazioni. In questi requisiti, gli orientamenti riuniscono gli obiettivi prudenziali e di protezione dei consumatori dell’EBA.

L’EBA ha sviluppato queste linee guida basandosi sulle esperienze nazionali esistenti, affrontando le carenze nelle politiche e nelle pratiche di concessione di credito delle istituzioni evidenziate dalle esperienze passate. Allo stesso tempo, queste Linee guida riflettono le recenti priorità di vigilanza e gli sviluppi delle politiche relative alla concessione di credito, inclusi fattori ambientali, sociali e di governance, antiriciclaggio e lotta al finanziamento del terrorismo e innovazione basata sulla tecnologia.

L’EBA focalizza, altresì, l’attenzione sui fattori ambientali, sociali e di governance, sul credito sostenibile e sulla lotta al riciclaggio di denaro e al finanziamento del terrorismo.

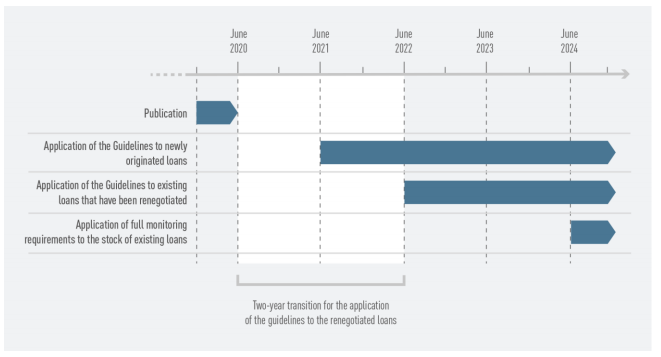

Le Linee guida si applicheranno a partire dal 30 giugno 2021.

Tuttavia, gli enti beneficeranno di una serie di disposizioni transitorie:

- l’applicazione degli orientamenti ai prestiti già esistenti e gli anticipi che richiedono rinegoziazioni o modifiche contrattuali con i mutuatari si applicheranno dal 30 giugno 2022 and

- gli enti saranno ha permesso di affrontare eventuali lacune nei dati e adeguare le loro strutture di monitoraggio e delle infrastrutture fino 30 giugno 2024. Nonostante il lungo periodo di transizione, l’EBA rileva che tutte le originazioni di prestiti richiedono un’efficace sorveglianza e gestione dei rischi.

L’EBA invita inoltre le autorità competenti a esercitare il loro giudizio ed essere pragmatiche e proporzionate nel monitorare l’attuazione degli orientamenti, tenendo conto delle sfide operative e delle priorità che le istituzioni potrebbero avere a causa della pandemia di COVID-19, facilitando allo stesso tempo gli sforzi di ripresa economica.

La nuova sfida proposta del Regolatore è passare da un approccio «RE-active» (logica di gestione del «deteriorato in essere») a un approccio «PRO-active» della gestione del credito

Di seguito una sintesi delle principali indicazioni suddivise per aree d’impatto:

Internal Governance

- Chiara e ben documentata definizione e distribuzione del perimetro dei ruoli e delle responsabilità (inclusi i compiti di Organi aziendali e strutture di governance – es. comitati) nell’ambito del processo di concessione del credito.

- Allineamento tra strategia creditizia e Risk Appetite Framework (RAF), incluso il processo di Internal Capital Adequacy Assessment (ICAAP) e l’Internal Liquidity Adequacy Assessment Process (ILAAP).

- Correlazione tra la propensione al rischio (RAF) dell’istituzione finanziaria e composizione del portafoglio crediti (inclusa l’ubicazione geografica del collateral, tipologia di strumento di credito, settore economico di appartenenza)

- Chiara rappresentazione del processo di concessione, gestione e monitoraggio del credito, inclusi i requisiti per la raccolta, verifica e analisi delle informazioni necessarie alla valutazione del merito creditizio e delle condizioni per l’applicazione di automatismi in fase di concessione

- Criteri di segmentazione del portafoglio e impostazione limiti su rischio di credito e rischio di concentrazione

- Assicurare adeguati processi di approvazione, monitoraggio e controllo del credito, ai fini di un’efficace gestione del rischio di credito

- Applicazione automatismi in fase di concessione del credito, con indicazione di forme tecniche, segmento di clientela, limiti di adozione e modalità di gestione di eventuali eccezioni

- Adeguatezza del processo di identificazione, valutazione e presidio del rischio di riciclaggio e finanziamento al terrorismo

- Adeguatezza del sistema dei controlli interni basato su tre linee di difesa

- Assicurare che tutto il personale coinvolto nell’assunzione del rischio di credito e nella gestione, monitoraggio e controllo del rischio di credito siano adeguatamente qualificati, dotati di risorse e di esperienza

- Stabilire, approvare e supervisionare l’attuazione della cultura del rischio forward-looking, dei valori fondamentali e delle aspettative dell’ente in relazione al rischio di credito

- Formalizzazione del framework – policy e procedure – con indicazioni specifiche sui temi sopra riportati

Concessione del credito

- Definizione e aggiornamento periodico di policy e procedure di valutazione della capacità del creditore di adempiere agli obblighi contrattuali differenziate per tipologia di strumento di credito (es. secured / unsecured). La valutazione del merito creditizio prevede:

- la raccolta e analisi delle informazioni con livello di granularità differenziato per tipologia di clientela (es. Consumer / Professional) e tipologia di strumento di credito (es. secured / unsecured) e, allo stesso tempo, in grado di garantire una rappresentazione aggregata, coerente e completa delle informazioni sul cliente

- l’identificazione parametri / indicatori differenziati per tipologia di clientela / tipologia di strumento di credito, tenendo conto anche dei fattori che potrebbero impattare sulla capacità di rimborso del creditore (es. la valutazione della situazione finanziaria di un cliente corporate dovrebbe prevedere l’analisi di metriche e indicatori finanziari e patrimoniali specifici – proventi operativi, redditività netta, leva finanziaria, ect)

- l’elaborazione analisi di sensitività volte ad intercettare potenziali scenari negativi futuri a fronte di eventi / fattori esterni (es. nel caso in cui la durata del finanziamento si estenda oltre l’età pensionabili, bisognerebbe valutare in ottica prospettica la capacità futura del debitore di far fronte al pagamento del debito valutando l’adeguatezza del reddito futuro)

- la valutazione del collateral [sezione dedicata nel prosieguo del documento]

- Chiara e adeguata documentazione comprovante la valutazione del merito creditizio da utilizzare come base per la successiva erogazione

- Ai fini della valutazione del merito creditizio dei consumatori, gli enti e i creditori dovrebbero avere a disposizione e utilizzare informazioni supportate da prove necessarie e appropriate, in relazione almeno a quanto segue:

- scopo del prestito, se pertinente al tipo di prodotto;

- occupazione;

- fonte di capacità di rimborso;

- composizione di una famiglia e persone a carico;

- impegni finanziari e spese per la loro manutenzione;

- spese regolari;

- garanzia (per prestiti garantiti);

- altri mitiganti del rischio, come le garanzie, se disponibili

- Ai fini della valutazione del merito creditizio di micro, piccole, medie e grandi imprese, gli enti dovrebbero avere a disposizione e utilizzare informazioni fornite da prove necessarie e appropriate in relazione almeno a quanto segue:

- scopo del prestito, se pertinente al tipo di prodotto;

- reddito e flusso di cassa;

- posizione finanziaria e impegni, comprese le attività impegnate e le passività potenziali;

- modello di business e, se del caso, struttura aziendale;

- piani aziendali supportati da proiezioni finanziarie;

- garanzia (per prestiti garantiti);

- altri mitiganti i rischi, come le garanzie, se disponibili;

- documentazione legale specifica del tipo di prodotto (ad es. permessi, contratti).

- Nell’effettuare un’analisi di sensibilità della capacità di rimborso del mutuatario in condizioni future negative, gli enti dovrebbero tenere conto dei seguenti eventi che sono più pertinenti alle circostanze specifiche e al modello di business del mutuatario:

Eventi idiosincratici

- un calo grave ma plausibile delle entrate o dei margini di profitto del debitore;

- un evento grave ma plausibile di perdita operativa;

- il verificarsi di gravi ma plausibili problemi di gestione;

- i fallimenti di importanti partner commerciali, clienti o fornitori;

- un danno reputazionale grave ma plausibile;

- un deflusso grave ma plausibile di liquidità, cambiamenti nei finanziamenti o un aumento della leva finanziaria del debitore;

- movimenti sfavorevoli del prezzo delle attività a cui il debitore è prevalentemente esposto (ad esempio come materia prima o prodotto finale) e rischio di cambio;

Eventi di mercato

- una recessione macroeconomica grave ma plausibile;

- una recessione grave ma plausibile nei settori economici in cui operano il mutuatario e i suoi clienti;

- un cambiamento significativo nel rischio politico, regolamentare e geografico;

- un aumento grave ma plausibile del costo del finanziamento (ad es. un aumento del tasso di interesse di 200 punti base su tutte le linee di credito del mutuatario)

Pricing

- Integrazione logiche alla base del modello di pricing in modo da considerare anche il rapporto rischio/rendimento. Le istituzioni finanziarie, nell’ambito della determinazione del pricing, sono tenute a considerare:

- costo del capitale

- costo di finanziamento

- costi amministrati e operativi

- costo del credito

- altri costi associati al credito

- Monitoraggio basato sull’analisi combinata delle componenti di determinazione del pricing e il rapporto rischio / rendimento. Gli esiti di tale monitoraggio dovrebbero essere utilizzati come input per l’evoluzione modello di pricing (es. adeguamento pricing per strumento di credito con rischio/rendimento elevato). Le istituzioni finanziarie, nell’ambito del monitoraggio, sono tenute a considerare:

- EVA (Economic Value Added)

- RORAC (Return on Risk Adjusted Capital)

- RAROC (Risk Adjusted Return on Capital)

Valutazione garanzie

- Formalizzazione approccio metodologico utilizzato per la valutazione del collateral (immobiliare e mobiliare) dei crediti in bonis e successivo aggiornamento (es. desktop, drive-by, full), prevedendo anche un’adeguata rotation dei periti. Per le valutazioni statistiche di garanzie immobiliari, sono indicati i requisiti minimi del modello alla base dell’indicizzazione

- Monitoraggio on-going del valore della garanzia (immobiliare e mobiliare), con indicazione di specifici elementi / trigger di rivalutazione (es. LTV, stato dell’immobile)

- Presenza requisiti minimi su periti esterni: i periti dovrebbero rispettare requisiti di professionalità e indipendenza, disporre di un’assicurazione di responsabilità professionale di livello adeguato, garantire l’elaborazione di una relazione di valutazione imparziale, chiara, trasparente e obiettiva. Le indicazioni prevedono l’assenza di conflitto di interesse in capo al valutatore e ai parenti di primo grado (es. assenza di coinvolgimento nel processo di concessione del credito) e l’assenza di collegamenti tra retribuzione del perito e esito della valutazione peritale

- Assessment delle performance dei periti su base continuativa, in particolare in merito all’accuratezza delle valutazioni peritali (con focus su concentrazione delle valutazioni peritali effettuate e commissioni pagate al singolo valutatore)

Framework di monitoraggio

- Sviluppo / evoluzione infrastruttura dati che, in maniera automatica, consenta la raccolta e successiva analisi / elaborazione modulare delle informazioni (es. granularità dei dati in base alle diverse finalità / destinatari – Supervisory Stress Test, Risk Reporting, ect.)

- Integrazione della base dati con fonti esterne e introduzione di parametri qualitativi da analizzare in combinazione con gli indicatori quantitativi ai fini del monitoraggio del credito (es. qualità del management, flessibilità dell’azienda nell’adattarsi ai cambiamenti di mercato)

- Correlazione tra periodicità di aggiornamento della valutazione / revisione tecnica e tipologia di creditore / caratteristiche dello strumento di credito (es. maggiore frequenza in caso di deterioramento della qualità del credito) e sviluppo sinergia con le attività di monitoraggio (es. informazioni richieste per l’aggiornamento della valutazione utilizzate come input per il monitoraggio predittivo)

- Segmentazione del portafoglio e identificazione di cluster con caratteristiche omogenee

- Sviluppo / evoluzione del sistema di early warning, con introduzione di specifici indicatori a livello di cluster di clientela (da analizzare in combinazione con indicatori di portafoglio e indicatori a livello di debitore / transazione) e attivazione tempestiva del processo di escalation, della gestione attraverso remediation e del successivo follow up

- Predisposizione framework di monitoraggio – policy e procedure – con indicazioni specifiche sui temi sopra riportati

L’EBA tramite queste linee guida, alla luce degli elevati livelli di esposizioni deteriorate (Non Performing Exposures – NPE) dell’Unione europea, mira a garantire che gli istituti di credito adottino standard rigorosi e prudenti per l’assunzione, la gestione e il monitoraggio del rischio credito in ottica forward-looking nonché l’allineamento delle procedure alle regole di protezione dei consumatori e ai requisiti AML.

Milano, 18 giugno 2020

Il contenuto di questo articolo ha valore solo informativo e non costituisce un parere professionale. Per ulteriori informazioni http://www.caeco.it/