Il Decreto fiscale collegato alla legge di stabilità 2020 ha previsto la progressiva riduzione del limite per l’utilizzo di denaro contante per i contribuenti residenti in Italia tant’è che, a decorrere dal 1° gennaio 2022, è entrato in vigore il nuovo limite per l’utilizzo del contante, per pagamenti di beni o servizi, ora ridotto a euro 1.000,00. La soglia è da riferirsi alla singola transazione e si pone come obiettivo il contrasto delle operazioni di riciclaggio di denaro, di autoriciclaggio di denaro provenienti da fonti illegali e finalizzato al finanziamento del terrorismo.

LA NUOVA SOGLIA

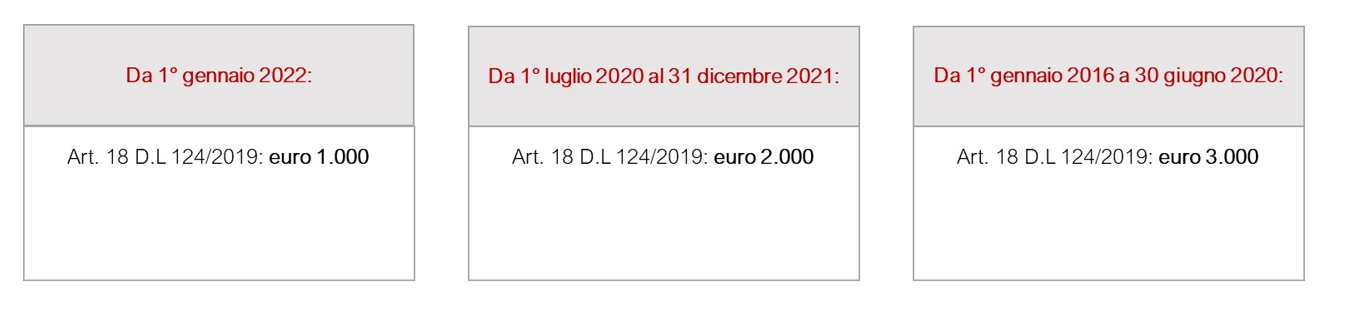

Il Legislatore nazionale con la disposizione introdotta dall’articolo 18 D.L. 124/2019 ha pianificato con decorrenza dal 1°gennaio 2022, il limite alla circolazione del contante pari a euro 1.000,00 euro. Di seguito la timeline attuativa:

In considerazione delle già menzionate riduzioni saranno quindi oggetto di verifica tutti i trasferimenti di denaro contante o di titoli al portatore eccedenti euro 999,99 disposti a qualsiasi titolo tra entità giuridiche distinte. In chiarimento di eventuali dubbi applicativi sono intervenute le FAQ pubblicate dal Dipartimento del Tesoro che chiariscono chi sono i soggetti sottoposti al limite di circolazione del contante ovvero i trasferimenti intercorsi:

- tra due società,

- tra il socio e la società di cui questi fa parte,

- tra società controllata e società controllante,

- tra legale rappresentante e socio o tra due società aventi lo stesso amministratore,

- tra una ditta individuale ed una società, nelle quali le figure del titolare e del rappresentante legale coincidono,

- per acquisti o vendite, per prestazioni di servizi, per acquisti a titolo di conferimento di capitale, o di pagamento dei dividendi.

Viceversa, non si configurano come trasferimenti tra soggetti diversi, e pertanto non rientrano nel perimetro di applicazione del limite alla circolazione del contante i trasferimenti avvenuti tra l’imprenditore individuale e la sua ditta, essendo quindi concessi conferimenti/prelevamenti in denaro contante anche superiori alla soglia prevista.

LE SANZIONI

In tema di sanzioni, il Legislatore nazionale ha provveduto ad aggiornare le misure minime ora pari a una sanzione amministrativa pecuniaria da euro 1.000 a euro 50.000 in caso di violazioni, con decorrenza dal 1° gennaio 2022.

Di contro il citato aggiornamento previsto dall’articolo 18 D.L. 124/2019 non ha riguardato l’attività svolta dai cambiavalute iscritti negli appositi registri, così come previsto nell’art. 5-quater del D.L. 146/2021 che ha inoltre ristabilito la soglia di circolazione/utilizzo a euro 3.000.

In ultimo costituiscono soggetti esenti alla deroga i turisti stranieri, i quali, al ricorrere di specifiche condizioni, possono effettuare acquisti in contanti entro la soglia di euro 15.000.

OBBLIGO POS

Con decorrenza prevista dal 30 giugno 2014, senza tuttavia prevedere alcuno schema sanzionatorio, tutti i soggetti che svolgono attività di vendita di prodotti e di prestazione di servizi, anche di natura professionale, sono soggetti all’obbligo ad accettare pagamenti effettuati attraverso carte di pagamento (sia di debito che di credito) ai sensi dell’articolo 15 D.L. 179/2012; rimane tuttavia prevista la non applicazione nei casi di oggettiva impossibilità tecnica.

In considerazione della mancanza di uno schema sanzionatorio il Legislatore con l’articolo 19-ter D.L. 152/2021, con decorrenza dal 1° gennaio 2023, ha previsto una nuova sanzione pecuniaria amministrativa, nei casi di mancata accettazione di un pagamento, di qualsiasi importo, effettuato con una carta di pagamento, pari a euro 30, incrementata del 4% del valore della transazione.

In ultimo l’art. 5-novies del D.L. 146/2021 ha disposto un incremento delle informazioni da trasmettere telematicamente all’Agenzia delle Entrate da parte degli operatori finanziari, locatari degli strumenti di pagamento elettronico. In particolare, dal 1° gennaio 2023 saranno da trasmettere, oltre ai dati già previsti:

- i dati identificativi degli strumenti di pagamento elettronico;

- l’importo complessivo delle transazioni giornaliere effettuate tramite gli strumenti di pagamento elettronico.

Detti dati serviranno all’Agenzia delle Entrate oltre che per calcolare il credito d’imposta sulle commissioni POS, anche per finalità di controllo, essendo oggi tra l’altro possibile un automatico confronto tra l’importo dei corrispettivi telematici trasmessi e il totale delle transazioni giornaliere effettuate.